PHOTO

زاوية عربي

"لا تضع كل البيض في سلة واحدة".. حكمة قديمة اختصرت أحد أهم مبادئ إدارة المخاطر.

وهي أحد المبادئ التي أخذتها - على سبيل المثال في مجتمعنا العربي - دولة مثل مصر منذ فترة لتنويع قاعدة مديونيتها، تحسين هيكل الدين وإدارته بشكل أفضل.

فالديون لها آجال سداد مختلفة، وجهات طرح وأسواق مختلفة، وأدوات مختلفة. وتحرص الجهات القائمة على إدارة الديون السيادية على تنويعها قدر المستطاع بما يتناسب مع المستوى الأمثل من المخاطر.

وقد أطلقت مصر في مارس 2019 استراتيجية جديدة لإدارة الدين، ركزت بشكل أساسي على إطالة أجل الديون، أي التركيز على الطرح لآجال أطول، وكذلك الاتجاه لطرح أدوات مالية جديدة منها السندات الخضراء، والصكوك الإسلامية وغيرها من الأدوات المالية المختلفة.

ومع تجدد الأخبار عن قرب طرح الحكومة المصرية سندات خضراء عالمياً، نحاول التعرف أكثر على تلك الأداة هنا.

ما هي السندات الخضراء؟

السندات الخضراء هي السندات التي توجه حصيلتها لتمويل مشروعات وأنشطة صديقة للبيئة، سواء كان تمويل كامل أو جزئي، لمشروعات جديدة أو قائمة بالفعل.

ويعتبر هذا النوع من السندات أحد أدوات الاتجاه العام الذي اهتم به العالم في السنوات الأخيرة، وهو التمويل والاستثمار المستدام، وهو ببساطة يعتمد على ممارسة النشاط الاقتصادي بما يكفل الحفاظ على الموارد الطبيعية والتعامل برفق مع كوكب الأرض. وتعتبر السندات الخضراء وسيلة مناسبة لتمويل المشروعات ذات البعد المناخي، أو مشروعات الزراعة التي تتجنب الكيماويات والمواد المصنعة، أو مشروعات اقتصادية تخص الطاقة النظيفة وتتجنب الانبعاثات المضرة للبيئة... وهكذا.

كيف بدأت؟ وإلى أين وصلت؟

تم طرح أول سند أخضر في 2007 بواسطة، بنك الاستثمار الأوربي – وهو ذراع الإقراض للاتحاد الأوربي ومؤسسة تمويلية متعددة الجنسيات تهتم بالشئون التنموية في الاتحاد الأوربي وكذلك في الدول الناشئة – تحت مسمى سندات الوعي المناخي، والتي توجهت حصيلتها لمشروعات الطاقة المتجددة. ولحق به البنك الدولي في 2008 بطرح قيمته 2.3 مليار كرونة سويدية. وظل الأمر مقتصر على المؤسسات الدولية والبنوك التنموية، إلى عام 2013 حيث صدرت أول سندات خضراء لشركات أصدرتها شركة عقارات سويدية.

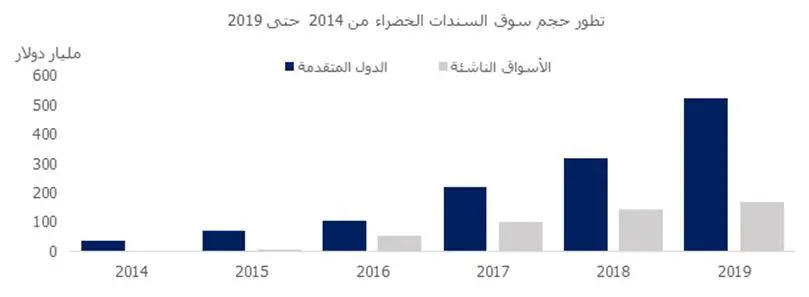

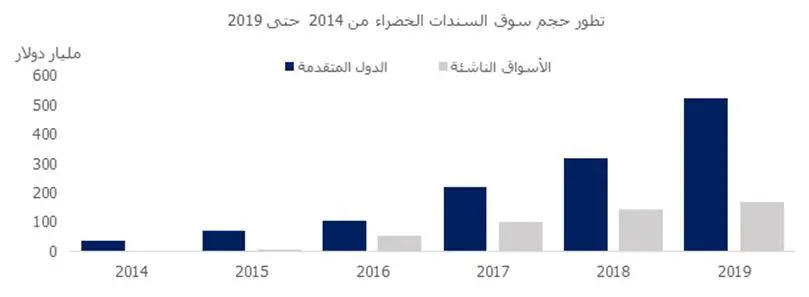

ومنذ ذلك الحين، اتسعت سوق السندات الخضراء حيث تجاوزت الإصدارات التراكمية في الفترة من 2007 إلى 2018 نصف تريليون دولار، وتحديداً 521 مليار دولار. بينما بلغت إصدارات العام 2019 وحده حوالي 257.7 مليار دولار، وذلك وفقاً لبيانات "مبادرة سندات المناخ Climate Bond Initiative"، تمثل حوالي 3% من إجمالي إصدارات السندات على مستوى العالم. ولا زالت الإصدارات الأمريكية ثم الصينية ثم الفرنسية تتصدر المشهد.

وعن الدول الناشئة، لم تكتسب بعد السندات الخضراء قوتها واتساع قاعدتها الذي تستحقه. فمنذ 2012 وحتى 2019، أصدرت 35 دولة ناشئة سندات خضراء (ليست سيادية بالضرورة، بل لها صور أخرى كسندات الشركات مثلا)، برصيد قائم قيمته 168 مليار دولار من السندات الخضراء في 2019. ولا زالت الإصدارات متركزة في الصين، حيث أصدرت الصين وحدها ما يتجاوز 30 مليار دولار من السندات الخضراء سنوياً منذ عام 2016. وباستثناء الصين، تصدرت دول مثل بولندا، الهند، كوريا الجنوبية، واندونيسيا الدول الناشئة في إصدار السندات الخضراء.

أما الدول العربية، فلازال ملعب السندات الخضراء بالنسبة لها كالأرض البكر، ربما باستثناء بعض الإصدارات للإمارات العربية المتحدة، والمغرب، إلا أن الإصدارات السيادية – أي تلك التي تصدرها الحكومات وتنضم إلى الدين العام للدولة – لم تعرف بعد طريقها لمعظم الدول العربية ربما باستثناء مصر التي تخطط لإصدار قريب، وذلك وفقاً لمصادر متعددة أهمها تقرير حديث لمؤسسة التمويل الدولية.

إلا أن العديد من التقارير والمؤسسات تنظر للسندات الخضراء على أنها منطقة واعدة للتمويل في الدول العربية، خاصة في دولة مثل السعودية يقوم اقتصادها على الطاقة والنفط، وإذا تبنت توجهات صديقة للبيئة سيعني لها ذلك الكثير ويعني للعالم كله أيضا، خاصة مع توجهها للاقتراض في السوق العالمية خلال السنوات الأخيرة.

المصدر: مؤسسة التمويل الدولية

لم الاستثمار في السندات الخضراء؟

أضافت السندات بُعد جديد لعالم الاستثمار، وأكدت وجود توجه نحن البشر في أشد الحاجة إليه، حيث خلال السنوات الأخيرة تزايدت التزامات الدول بالبعد البيئي لأنشطتها الاقتصادية، واستحوذت أوجه مثل المناخ، التصحر، الانبعاثات الضارة بالبيئة، تدوير المخلفات، الطاقة النظيفة والنقل النظيف على اهتمام المنتديات العالمية للاستثمار والتمويل، مما أوجد وجهة جديدة لاهتمام مستثمرين جدد ببعد أكثر رحمة بكوكب الأرض. وتذكر مؤسسة التمويل الدولية أن تدفقات الاستثمارات الخضراء أثبتت أنها أكثر استقراراً ومقاومة للتقلبات من الاستثمارات التقليدية، ربما لأن المستثمرين ينظرون لأصحاب تلك المشروعات أنهم أصحاب نظرة طويلة الأجل بما يجعلهم لا يقلقون من التقلبات في المدى القصير.

ولدولة ناشئة مثل مصر، ومع التوجه للمشروعات القومية الكبرى التي تستهدف الطاقة النظيفة على سبيل المثال، قد تجد قبول واسع لتجربتها التمويلية الأولى في الملعب الأخضر، التي قد تجذب انتباه مؤسسات جديدة ومستثمرين غير تقليديين للسوق المصرية.

(عملت إسراء سابقاً كاقتصادي أول بشركة شعاع لتداول الأوراق المالية - مصر، وكذلك شركة مباشر لتداول الأوراق المالية، بالإضافة لعملها كباحث اقتصادي في عدد من الوزارات المصرية)

(للتواصل: yasmine.saleh@refinitiv.com)

تغطي زاوية عربي أخبار وتحليلات اقتصادية عن الشرق الأوسط والخليج العربي وتستخدم لغة عربية بسيطة.

© ZAWYA 2020

إخلاء المسؤوليّة حول المحتوى الأصلي

تم كتابة محتوى هذه المقالات وتحريره من قِبل ’ ريفينيتيف ميدل ايست منطقة حرة – ذ.م.م. ‘ (المُشار إليها بـ ’نحن‘ أو ’لنا‘ (ضمير المتكلم) أو ’ ريفينيتيف ‘)، وذلك انسجاماً مع

مبادئ الثقة التي تعتمدها ريفينيتيف ويتم توفير المقالات لأغراض إعلاميةٍ حصراً؛ ولا يقترح المحتوى أي استشارات بخصوص جوانب قانونية أو استثمارية أو ضريبية أو أي آراء بشأن ملاءمة أو قيمة أو ربحية أي استراتيجية معيّنة تتعلق بالاستراتيجية الأمنية أو المحافِظ أو الاستثمار.

وبموجب الحد الذي يسمح به القانون المعمول به، لن تتحمّل ’ ريفينيتيف ‘، وشركتها الأم والشركات الفرعية والشركات التابعة والمساهمون المعنيون والمدراء والمسؤولون والموظفون والوكلاء والمٌعلنون ومزوّدو المحتوى والمرخّصون (المشُار إليهم مُجتمعين بـ ’أطراف ريفينيتيف ‘) أي مسؤولية (سواءً مجتمعين أو منفردين) تجاهك عن أية أضــرار مباشــرة أو غيــر مباشــرة أو تبعيــّة أو خاصــة أو عرضيّة أو تأديبية أو تحذيريّة؛ وذلك بما يشمل على سـبيل المثـال لا الحصـر: خسـائر الأرباح أو خسارة الوفورات أو الإيرادات، سـواء كان ذلك بسبب الإهمال أو الضـرر أو العقـد أو نظريـات المسـؤولية الأخرى، حتـى لـو تـم إخطـار أطـراف ’ ريفينيتيف ‘ بإمكانيـة حـدوث أيٍ مـن هـذه الأضرار والخسـائر أو كانـوا قـد توقعـوا فعلياً حدوثهـا