PHOTO

منذ أكثر من 9 أشهر وفي مقال سابق بتاريخ 19 أكتوبر 2022، تساءلنا: بقيادة "شيميرا" .. هل تسلك "بلتون" طريق "العالمية"؟، وها نحن اليوم نرى شيميرا للاستثمار تمنح بلتون قوة دافعة نحو الطريق للنمو.

وشيميرا للاستثمار هي شركة إماراتية تابعة لـ "المجموعة الملكية" أو "رويال جروب" في أبو ظبي. وقد استحوذت شيميرا من خلال شركة تابعة لها (شركة شيمبي 1 إنفستمنت اس بي في ريستركتد ليمتد) على حصة حاكمة بشركة بلتون المالية القابضة في أول أغسطس 2022 أي منذ عام تقريبا.

ففي يوم الخميس الماضي الموافق 27 يوليو 2023 شهدت البورصة المصرية أول يوم لتداول أسهم زيادة رأس مال شركة بلتون بعد أيام من إتمام عملية الاكتتاب لزيادة رأس المال المدفوع للشركة بمقدار 10 مليار جنيه (ما يعادل 323.5 مليون دولار)، ضمن استراتيجية إعادة الهيكلة والنمو التي تتبناها بلتون.

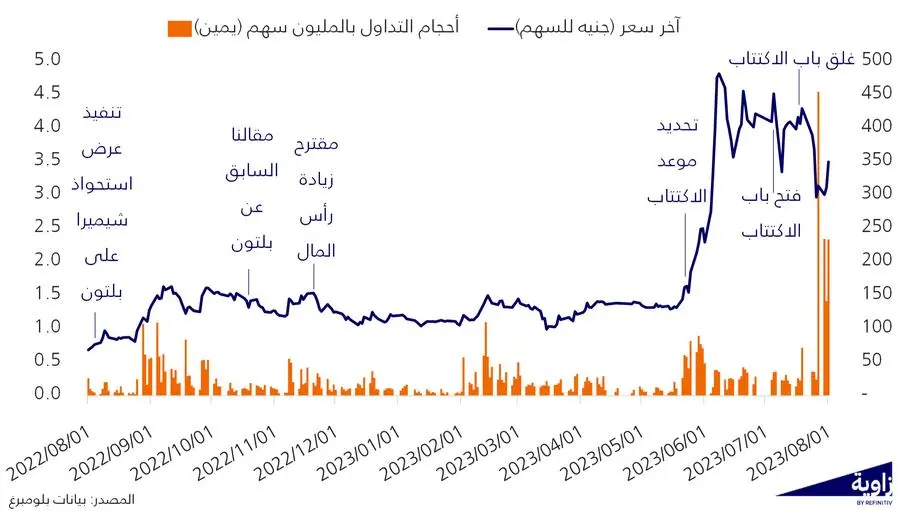

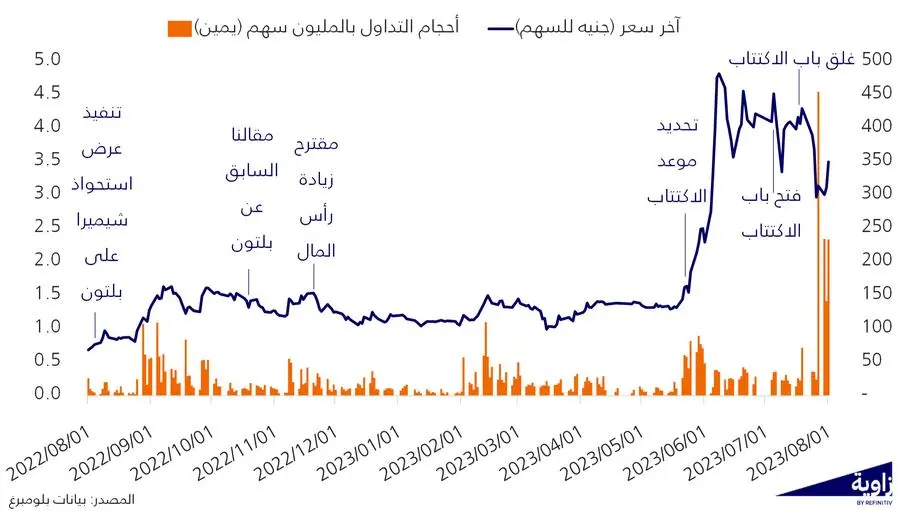

وارتفع السهم حتى 2 أغسطس الحالي بنسبة 356% منذ استحواذ شيميرا على بلتون في أول أغسطس 2022، وبنسبة 165% منذ نشر مقالنا في 19 أكتوبر 2022. كما شهد السهم ارتفاع في متوسط التداولات اليومية منذ بداية العام. وهو ما ساهم في انضمام سهم بلتون إلى المؤشر الثلاثيني خلال المراجعة الثانية في عام 2023 والذي بدأ العمل بها أول أغسطس الجاري.

رسم يوضح أداء سهم بلتون خلال آخر 12 شهر .. منذ استحواذ شيميرا على بلتون

البداية مع أكبر زيادة رأس مال في تاريخ البورصة المصرية

في نوفمبر الماضي -بعد نحو 3 شهور من استحواذ شيميرا- وافق مجلس إدارة بلتون على تقديم مقترح للجمعية العامة غير العادية للشركة بشأن زيادة رأس المال المرخص به للشركة من مليار جنيه إلى 11 مليار جنيه، وزيادة رأس المال المصدر من 0.9 مليار جنيه إلى 10.9 مليار جنيه بزيادة قدرها 10 مليار جنيه زيادة نقدية تمول عن طريق دعوة قدامى المساهمين للاكتتاب من خلال إصدار 5 مليار سهم يتم الاكتتاب فيها بالقيمة الاسمية للسهم البالغة 2 جنيه للسهم.

وفي نهاية فبراير 2023، وافقت الجمعية العامة غير العادية للشركة بالإجماع على زيادة رأس المال، ليتم فتح باب الاكتتاب في مطلع يونيو وحتى منتصف يوليو 2023. لتعلن بذلك بلتون عن إتمام أكبر اكتتاب وزيادة رأس مال نقدي مدفوع بالكامل في تاريخ البورصة المصرية بقيمة 10 مليار جنيه. كما أصبحت بلتون ضمن أكبر 10 شركات من أصل ما يزيد عن 200 شركة مدرجة بالبورصة المصرية من حيث قيمة رأس المال المصدر والمدفوع.

الجدير بالذكر أن هيكل المساهمين لشركة بلتون بعد زيادة رأس المال يضم رجل الأعمال أحمد أبو هشيمة بحصة تمثل 9.90% من إجمالي أسهم الشركة. كما أعلنت الشركة أن المستثمرين الجدد الذين شاركوا في الاكتتاب من بينهم مؤسسات عالمية بارزة. أما حصة المساهم الرئيسي (شركة شيمبي 1 إنفستمنت) فظلت كما هي عند 55.91%.

تمويل التوسعات لتحقيق نمو محليا ودوليا..."هدف أساسي"

تُعد زيادة رأس مال بلتون بمثابة ركيزة أساسية لاستراتيجية التحول التي بدأت في تنفيذها على مدار الأشهر الماضية بإعادة هيكلة المجموعة مع تعزيزها بفريق إداري قوي وتحسين بنيتها الرقمية، وفق ما أفصحت عنه الشركة. وتتطلع الشركة لتحقيق أهداف النمو المخطط ليس على المستوى المحلي فحسب، بل والدولي أيضا.

وتخطط بلتون لاستخدام النسبة الأكبر أو 85% من مبلغ الزيادة (أي حوالي 8.5 مليار جنيه) في توفير السيولة للشركة القابضة وشركاتها التابعة اللازمة للتوسع وتنويع استثماراتها. حيث تستهدف بلتون توسيع قاعدة منتجاتها وخدماتها من خلال إضافة أنشطة جديدة والدخول في قطاعات ومجالات جديدة، وذلك من خلال تأسيس شركات جديدة أو الاستحواذ على/المساهمة في شركات قائمة سواء مقيدة بالبورصة المصرية أو غير مقيدة. هذا بالإضافة إلى تحسين وتطوير إدارات الدعم للمجموعة وتحسين أداء قطاعات الخدمات المالية من خلال استقطاب الكفاءات البشرية المتخصصة.

سداد قروض مستحقة على المجموعة معظمها للشركة الأم

تستهدف بلتون تخصيص ما يقارب 15% من مبلغ الزيادة (أي حوالي 1.5 مليار جنيه) لسداد كل أو جزء من القروض المستحقة على الشركة وشركاتها التابعة. الجدير بالذكر أن إجمالي القروض المستحقة على بلتون قد بلغت حوالي 2.4 مليار جنيه طبقا للقوائم المالية المجمعة كما في31 مارس 2023، تتضمن 1.3 مليار جنيه تتمثل في قرض مساند بدون فائدة من شركة شيميرا للاستثمار (الشركة الأم) لمدة عام يبدأ من تاريخ استلام القرض في نوفمبر 2022. وتمثل الغرض من هذا القرض المساند في توفير السيولة اللازمة لدعم أنشطة بلتون وشركاتها التابعة، تحسين وتطوير النظم التكنولوجية للمجموعة، وتعزيز هيكلها التمويلي.

السؤال: ما هي وجهة بلتون القادمة للنمو؟

من المتوقع أن نرى الفترة القادمة إعلان بلتون عن دخولها في عدد من الصفقات بما يتوافق مع استراتيجيتها للنمو، وذلك بعد أن نجحت في زيادة رأس المال. وأرى أن الأولوية ستكون لعمليات الاستحواذ على شركات قائمة تمتلك حصص سوقية بما يمكن بلتون من اختراق السوق. الجدير بالذكر أن بلتون قد أعلنت مؤخرا عن نيتها للاستحواذ على إحدى الشركات المصرية المرخص لها بممارسة نشاط التمويل متناهي الصغر.

كما تعد بلتون من أكثر الشركات المالية غير المصرفية المؤهلة للحصول على رخصة بنك رقمي، وذلك من حيث الملاءة المالية. حيث أعلن البنك المركزي المصري مؤخرا عن قواعد ترخيص البنوك الرقمية والتي تشترط ألا يقل رأس المال المصدر والمدفوع لمقدم الطلب عن 2 مليار جنيه بالنسبة للشركات المساهمة المصرية، وأن يكون ضمن المساهمين في البنك الرقمي مؤسسة مالية تكون ذات الحصة الأكبر بما لا يقل عن 30% من رأس المال.

إضافة إلى ذلك، قد يكون القطاع العقاري إحدى الوجهات الجاذبة للاستثمار لبلتون. يمكن أن يكون ذلك في صورة تأسيس صناديق عقارية تستثمر في أصول مدرة للدخل. فقد أعلنت شركة سوديك العقارية والمملوكة لشركة الدار الإماراتية عن بيع مبنى إداري لشركة بلتون بمشروع إيستاون سوديك بالقرب من العاصمة الإدارية الجديدة. وتبلغ مساحة المبنى حوالي 6.9 ألف متر مربع وبسعر بيع 1.1 مليار جنيه، يسدد 20% منها عند توقيع عقد البيع والباقي على أربع سنوات ونصف. ولا أدري إذا كان الهدف من ذلك هو انتقال بلتون من مقرها الحالي بوسط القاهرة إلى القاهرة الجديدة بشرق القاهرة، أم أن ذلك ضمن عملية استحواذ على عدد من الأصول العقارية ستعمل من خلالها بلتون على تنويع استثماراتها بقطاعات أخرى. وهنا أتساءل: هل قد نرى خلال الفترة المقبلة تعاون بين بلتون وسوديك في القطاع العقاري؟

أخيرا وليس آخرا... من المهم أن نتساءل كيف ستوجه بلتون استثمار حوالي 8.5 مليار جنيه وخلال أي فترة زمنية وبأي عائد. مع العلم أن إيداع هذا المبلغ بفائدة 10% يحقق إيراد فوائد يقدر بأكثر من 2 مليون جنيه يوميا وحوالي 70 مليون جنيه شهريا في وقت تحقق فيه الشركة خسائر بلغت أكثر من 50 مليون جنيه خلال أول ربع من العام الحالي. ولكن السؤال الأهم: مع طموح بلتون لإحداث طفرة في القطاع المالي في المنطقة – وفقا لرؤية الشركة – هل سيكون هذا المبلغ كافي أم أنها ستحتاج المزيد من زيادات رؤوس الأموال؟

(إعداد: محمود جاد، محلل مالي بسوق المال)

(للتواصل zawya.arabic@lseg.com)